|

השקעות נדל"ן בחו"ל

ד"ר אברהם אלתר עו"ד, צבי אלטמן עו"ד

חלק א - מלכודות מס

דיני המס בכלל, והמיסוי הבינלאומי בפרט הינם תחומים אשר כפופים לשינויים יומיומיים כאשר במקרים מסוימים התכנון המוצלח של אתמול מהווה נוסחה לכישלון נחרץ מחר. לאור האמור אסור להיכנס לשאננות ולהיתפס לקיבעון מחשבתי באשר להשקעות נדל"ן בחו"ל.

בדומה לתורת דרווין, רק אלו שישכילו להתמודד עם מצבים חדשים ובעלי האומץ והרצון להתאים את עצמם למצבים חדשים הם אלו אשר ישרדו בשוק העולמי הגלובלי התחרותי. חלקו הראשון של המאמר יעסוק לכן בתיאור הבעייתיות הקיימת במספר תכנוני מס מקובלים. בחלק השני ננסה להביא פתרונות חדשים ומיועד לאותו דור חדש של משקיעים ישראלים מתוחכמים, אשר ערים לשינויים ואשר ישכילו לנצל זאת לקידום עיסוקיהם.

שבירת המיתוס ההולנדי

בשנים עברו השימוש בחברות שהתאגדו בהולנד הפך לנפוץ מאד בקרב משקיעים ישראלים בחו"ל. יתרונות השימוש בחברה הולנדית נבעו משילוב מוצלח של מערכת אמנות מפותחת למניעת כפל מס שעליהן חתומה הולנד, העובדה שלהולנד יש אמנה מאד מיוחדת למניעת כפל מס עם ישראל, ולבסוף והחשוב מכל, העובדה שלפי הדין הפנימי ההולנדי במקרים רבים ניתן פטור מוחלט ממס בהולנד ורשויות המס שם נתנו על כך אישורים מראש ביד רחבה.

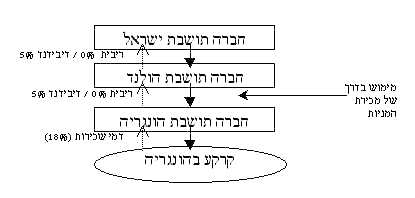

ניקח לדוגמה את תכנוני המס הקשורים להשקעות נדל"ן במזרח אירופה. לפי התכנון חברה תושבת ישראל החזיקה במניות חברה הולנדית שהחזיקה במניות חברה מקומית שהתאגדה במזרח אירופה שהחזיקה בקרקע (היות ולפי הדין הפנימי במרבית ארצות מזרח אירופה הבעלות בקרקע יכולה להירשם רק על שם חברה מקומית).

היתרון הגדול בתכנון זה נובע מהעובדה שרוב רווחי המשקיעים מקורם מעליית ערך הקרקע (ולא מדמי השכירות אם כי גם שם היו להולנד יתרונות) ולפי תכנון המס, סה"כ המס שהיה משולם על עליית ערך הקרקע היה 5%.

כיצד זה פעל?

(א) לפי האמנות למניעת כפל שבין הולנד למדינות מזרח אירופה, רק הולנד הייתה רשאית להטיל מס על מכירת המניות.

(ב) לפי דין פנימי בהולנד ניתן פטור ממס (פטור ההשתתפות שחל על אחזקות של מעל 5% ובמקרים מסוימים אף פחות) על הרווחים שמקורם ממכירת המניות.

(ג) חלוקת דיבידנד מחברה הולנדית לחברה תושבת ישראל היה כפוף לניכוי מס במקור של 5% לפי האמנה למניעת כפל מס ישראל – הולנד (במידה והחברה הישראלית מחזיקה לפחות 25% מהון המניות של החברה ההולנדית).

(ד) לפי אותה אמנה הדיבידנד הוצא מכלל בסיס המס בישראל כך שלא הוטל עליו מס נוסף בארץ.

היות וברוב המקרים בוצעו הרכישות באמצעות שרשור הלוואות מהחברה הישראלית דרך החברה ההולנדית ועד לחברה המזרח אירופאית, יצא כי הניכוי במקור על הדיבידנד חל רק על הרווח ולא על המחזור, ומכאן שאפקטיבית המס על ההשקעה היה כ- 5%.

אשר לרווחים השוטפים, הטבות המס יותר נמוכות, כאשר דמי השכירות היו משתלמים לחברה המזרח אירופית והיה משולם עליהם מס (לדוגמה 18% בהונגריה). החברה ההונגרית הייתה מחלקת אותם כדיבידנד לחברה ההולנדית (ניכוי מס במקור בהונגריה של 5% על אחזקות מעל 25%), וכריבית (ככל שניתן ואין על כך ניכוי מס במקור). בהולנד הדיבידנד פטור לפי פטור ההשתתפות, והתמורה מחולקת כדיבידנד לחברה הישראלית (5% ניכוי מס במקור) או כריבית (ללא ניכוי מס במקור, עם הכרה בהוצאות ריבית שמקזז את הכנסות הריבית מהונגריה). בישראל הדיבידנד והריבית לא היו מחויבים במס.

אולם אוטופיה זו הגיעה לסיומה בשנתיים האחרונות. בעקבות לחץ מסיבי של האיחוד האירופי על הולנד, לא רק שהופסק כמעט לחלוטין הנוהג לתת אישורים מראש לתכנונים כאמור, אלא גם הוקשחו עמדות רשויות המס באשר לפטור ההשתתפות, במיוחד בכל הקשור להשקעות נדל"ן במזרח אירופה, והמגמה היא להקשיחן אף יותר.

כמו כן בתיקוני חקיקה שנתקבלו לאחרונה בהולנד הוכנסו לספר החוקים מספר הוראות אנטי תכנוניות (שהיו קודם לכן קיימות רק בפסיקה) אשר לפיהן ניתן לסווג תשלומי ריבית (שהוכרו כהוצאה ושלא הוטל עליהן בהולנד ניכוי מס במקור) כתשלומי דיבידנד והתוצאה היא שלילת ההוצאה וניכוי מס במקור.

למעשה הסיכון למשקיע כתוצאה משינויים אלו הינה הטלת מס חברות בהולנד בשעור של 35% על הרווח מהשבחת הנדל"ן (מכירת המניות) ובנוסף לכך עוד 5% ניכוי מס במקור על הדיבידנד לישראל וסה"כ כ – 40% (לעומת 36% על השקעה ישירות דרך חברה ישראלית). לזאת יש להוסיף את העלויות הכבדות של אחזקת חברה הולנדית (רו"ח, אגרות וכיוצ"ב) והתוצאה היא פגיעה קריטית בכדאיות הכלכלית של הפרויקט.

אולם בכך לא מסתיימת מלכודת המס. במקרים מסוימים בהם לא חל פטור ההשתתפות, יהיה צורך מדי שנה לשערך את שווי המניות בחברה הזרה (המזרח אירופאית) ולהוסיף את עליית הערך של מניות החברה הזרה להכנסה החייבת של חברת האם ההולנדית. יוצא שלא רק ששיעור המס על ההשקעה קופץ מ – 5% ל – 40% אלא גם מוקדם מועד תשלום המס אף לפני המימוש.

הבריחה מקפריסין

תכנון מס נוסף שנפוץ בשנים האחרונות בקרב משקיעים ישראלים מבוסס על השימוש בחברות שהתאגדו בקפריסין. היתרונות של קפריסין נבעו מהעובדה שמס החברות בקפריסין על חברות שכל פעילותן מחוץ לקפריסין נמוך בהרבה מהמקובל במדינות אחרות ועומד על 4.25% בלבד. כמו כן לא מוטל בקפריסין ניכוי מס במקור על חלוקת דיבידנדים לבעלי המניות בחברות אלו.

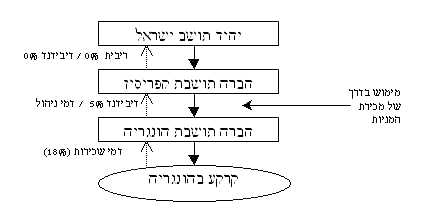

כך לדוגמה, מאד פופולרי תכנון המס לפיו יחיד תושב ישראל מחזיק במניות חברה קפריסאית שמחזיקה במניות חברה מקומית מזרח אירופאית שמחזיקה בנדל"ן. גם כאן התכנון היה שלאחר עליית ערך הקרקע נמכרות המניות בחברה המקומית.

במצב דברים זה לפי האמנות למניעת כפל מס שבין קפריסין לארצות מזרח אירופה השונות רק קפריסין הייתה רשאית להטיל מס על מכירת המניות, כאשר בקפריסין היה משולם מס בשיעור של 4.25% בלבד. אח"כ החברה הקפריסאית הייתה מחלקת דיבידנד לבעלי המניות תושבי ישראל ללא שנדרשה לנכות מס במקור.

אשר למס בישראל: לפי דיני המס בישראל, המבוססים על שיטה טריטוריאלית ארכאית, לא ניתן להטיל מס בישראל על דיבידנד שמשלמת חברה זרה (קפריסאית) לתושב ישראל ובלבד שנתקבל לראשונה לחשבון הבנק שלו בחו"ל. ויובהר, בעקבות הליברליזציה במטבע חוץ בשנת 1998, מותר כיום לכל תושב ישראלי לפתוח חשבון בנק בחו"ל.

על הרווחים השוטפים מדמי שכירות היה משולם מס במדינה המזרח אירופית (18% בהונגריה) אולם אלה היו מוקטנים בדרך של משיכת דמי ניהול לקפריסין (שם חויבו ב – 4.25% בלבד) כל עוד לא היה לחברה הקפריסאית מוסד קבע בהונגריה. הרווחים שנשארו היו מחולקים כדיבידנד לקפריסין ונוכה מהם מס במקור של 5% בהונגריה (על אחזקות מעל 25%). בקפריסין היה ניתן זיכוי על המס שנוכה במקור כך שלא היה מוטל מס נוסף על הדיבידנד. החברה הקפריסאית חלקה דיבידנד לבעלי מניותיה תושבי ישראל ללא ניכוי מס במקור וללא חבות במס נוספת בישראל כמפורט לעיל.

אנו עדים לכן כי שיעור המס בתכנון המס באמצעות חברה קפריסאית עומד בעת המימוש על 4.25% ונמוך במקצת משיעור המס דרך הולנד במימוש. יתרון חשוב נוסף נובע מהעובדה שלפי תכנון המס בקפריסין הכסף מגיע עד ליחיד עם שיעור מס סופי של 4.25%, בעוד בתכנון ההולנדי הכסף מגיע עד לחברה תושבת ישראל בשיעור מס של 5%, ואח"כ נדרש לשלם מס נוסף של 25% על הדיבידנד או 10% בעת פרוק החברה, בכדי להעבירו ליחיד.

יתרון נוסף של החברה הקפריסאית נבע מהעובדה שניתן היה למשוך דמי ניהול מהחברות המזרח אירופאיות המקומיות וכך אף להקטין את נטל המס על ההכנסות השוטפות משכירות. דמי ניהול כאמור הוכרו כהוצאה במדינות מזרח אירופה (בעלות שיעורי מס גבוהים יחסית לקפריסין), ומנגד היו חייבים בקפריסין במס של 4.25% בלבד. (חסרון של קפריסין מול הולנד נובע מהעדר אמנה למניעת כפל מס בין ישראל להולנד אולם עד לרפורמה במס ליתרון זה נפקות קטנה ביותר).

לכל האמור לעיל התווספה הקרבה הפיזית של קפריסין לישראל והתוצאה הייתה שימוש הולך וגובר בחברות קפריסאיות לצורך תכנוני מס בינלאומיים של ישראלים בחו"ל.

אולם לצערנו עומד להסתיים תור הזהב של קפריסין למשקיעים ישראלים וחשוב לשים לכך לב. במסגרת המו"מ שניהלה קפריסין עם האיחוד האירופי, לשם צרופה לאיחוד בשנת 2004, דרש האיחוד מקפריסין לערוך מספר שינויים מהותיים בדיני המס אשר קפריסין צפויה לאשר אותם במהלך שנת 2002. במסגרת הרפורמה הצפויה הוחלט להעלות את מס החברות על חברות בעלות פעילות בינלאומית מ – 4.25% ל – 10%, וכן להטיל חובת ניכוי מס במקור על דיבידנדים בשיעור של 20% (או שיעור נמוך יותר במידה וקיימת אמנה למניעת כפל מס עם מדינת תושבות בעלי המניות, היות ולישראל אין אמנה עם קפריסין הניכוי יעמוד על 20%).

אמנם צפוי כי במסגרת הרפורמה ימשיכו חברות קפריסאיות שהתאגדו לפני תחילת הרפורמה ליהנות ממשטר המס הישן ומשיעור מס חברות של 4.25% למשך מספר שנים מוגבל (ומתנהל על כך מו"מ מול אירופה), אולם חברות חדשות שיוקמו יהיו כפופות למשטר המס החדש.

אנו עדים לכן לעובדה שתכנוני מס שהיו מעולים בעבר, עם התפתחות הפסיקה והדינים במדינות העולם, הופכים למעשה בחלק מהמקרים למלכודות מס עבור המשקיעים. לאור האמור נדרשים אנו לחפש אפיקי תכנון חדשים להשקעות בחו"ל ועל כך במאמר הבא.

חלק ב - תכנוני מס הדור החדש

בחלק הקודם סקרנו מספר תכנוני מס מקובלים והראינו כיצד אלו יכולים להפוך במקרים מסוימים למלכודות מס. דיני המס כפופים לשינויים רבים ולפיכך חשוב מאד לשמור על יד על הדופק ולהתעדכן כל העת על השינויים שצפויים.

בחלק זה של המאמר ננסה להתמקד במספר תכנוני מס חדשים שמטרתם לתת מענה לשינויי הדינים שתוארו בחלק א' של המאמר. תכנונים אלו מאפשרים למשקיע להמשיך ליהנות מאותם יתרונות מיסוי שהיה רגיל להם בעבר, וזאת באמצעות שימוש בדור חדש של מקלטי מס מתוחכמים יותר מקודמיהם.

מלטה כתחליף לקפריסין

לאור הרפורמה המתממשת ובאה בקפריסין, צפוי כי משקיעים רבים יבחרו שלא לפנות להשקעות בינלאומיות באמצעות קפריסין ובמקום זאת יחפשו אפיקי השקעה חלופיים. אחת מהחלופות העומדות בפניהם הינה מלטה.

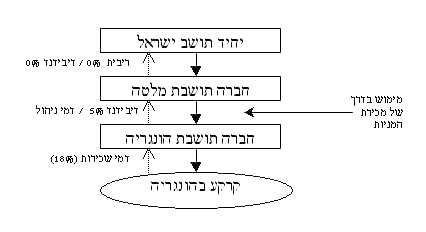

מלטה שהינה מדינה עצמאית המורכבת ממספר איים דרומית לאיטליה, מקנה יתרונות מס מופלגים למשקיעים זרים המעונינים לנהל את פעילותם באמצעות חברות מלטזיות. אמנם על חברה מלטזית מוטל מס בשעור מלא של 35%, אולם במידה והחברה חילקה את רווחיה תוך שנתיים, מוחזר לבעל המניות המס או חלקו ששילמה החברה, מבלי שיוטל ניכוי מס במקור על החלוקה. משמעות הדבר היא שאפקטיבית על חברת אחזקות מלטזית לא מוטל כל מס, ועל חברת מסחר (או שירותים) מלטזית מוטל מס בשעור של 4.16% בלבד.

יתרון חשוב נוסף למלטה נובע מהעובדה שהמדינה צד לאמנות רבות למניעת כפל מס, ויכולה לכן לשמש כבסיס נוח ביותר להשקעות ולמתן שירותים ברחבי אירופה והעולם. נדגים להלן את יתרונות המס באמצעות המבנה הבא, בו רווחי עליית ערך הנדל"ן ממומשים בדרך של מכירת המניות בתאגיד ההונגרי:

לפי האמנה בין מלטה להונגריה, הונגריה רשאית להטיל מס על מכירת מניות שרוב ערכן נובע ממקרקעין בהונגריה, אולם בפועל לא עושה כן (לפי דבריו של ויקטור קווהזי ראש הדסק הישראלי במזרח אירופה של קי.פי.אם.ג'י), וזאת כל עוד לא מדובר במוכרת שהיא תושבת מקלט מס (לפי דברים מפורשים שנאמרו לכותבי רשימה זו ע"י רשויות המס הבינלאומיות בהונגריה) ומלטה אינה נחשבת מדינה כמקלט מס.

באם החברה המלטזית היא חברת אחזקות בלבד, הרי שבמלטה ישולם מס חברות של 35%, אולם בעת חלוקת הדיבידנד לבעלי המניות תושבי ישראל, יוחזר להם (ד"כ תוך 3 שבועות) כל המס ששילמה החברה המלטזית, ולא יוטל על הדיבידנד ניכוי מס במקור – כך שאפקטיבית המס נשאר עדיין אפס.

כאמור בחלק א' של המאמר, כל עוד לא עוברת רפורמת המס בישראל, דיבידנד שיתקבל מהחברה המלטזית לחשבון בנק של בעלי המניות בחו"ל לא יהיה חייב במס בישראל. התוצאה לכן היא אפס מס על מימוש ההשקעות בהונגריה. נציין ונאמר כי בדרך זו של מכירת המניות ולא הקרקע גלום יתרון מס נוסף בכך שהמכירה אינה כפופה למיסי הנדל"ן ולמע"מ בהונגריה.

אשר לרווחים השוטפים מדמי שכירות, בהונגריה ישולם מס של 18%, ועוד 5% ניכוי מס במקור על דיבידנד לחברה מלטזית (על אחזקות של 25% ומעלה). ניתן כמובן להפחית את חשיפת המס בהונגריה באמצעות משיכת דמי ניהול לחברה המלטזית (עדיף למשוך דמי ניהול לחברה מלטזית אחרת בכדי שהחברה האחזקות המלטזית הראשונה לא תחשב כנותנת שירותים ולא תהיה לכן כפופה למס אפקטיבי של 4.16% במלטה בעת מימוש ההשקעות).

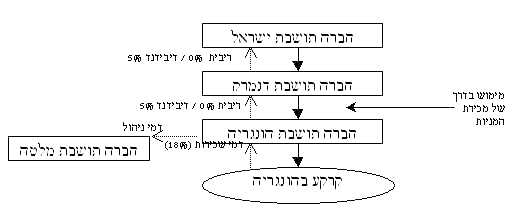

דנמרק כתחליף להולנד

אפשרות נוספת העומדות בפני המשקיע הישראלי היא שימוש בחברה דנית. עלויות חברה דנית דומות לעלויות חברה הולנדית אולם שיני המס בדנמרק קלים יותר וברורים יותר ליישום מאשר בהולנד. נדגים זאת שוב באמצעות תרשים:

לפי האמנה בין דנמרק להונגריה רק דנמרק רשאית להטיל מס על מכירת מניות בחברה הונגרית, ולפיכך לא יחול מס בהונגריה על מכירת המניות. בדנמרק, אחזקות של 25% במניות חברה זרה למשך תקופה של מעל 3 שנים, מזכים בפטור מוחלט ממס בעת מימוש המניות. בעת חלוקת דיבידנד מדנמרק לחברה תושבת ישראל, ולמרות שלכאורה לפי האמנה רשאית דנמרק לנכות מס במקור, הרי שלפי הוראת פטור דנית פנימית, לא מוטל מס במקור ובלבד שהחברה הזרה (תושבת ישראל) מחזיקה לפחות ב- 25% מהמניות בחברה הדנית לתקופה של לפחות 12 חודשים (או מתחייבת שתחזיק את המניות לתקופה זו בעתיד).

כאמור לעיל, במידה והדיבידנד יתקבל לראשונה בחשבון בנק של החברה הישראלית בחו"ל, וכל עוד לא עברה רפורמת המס, הרי שלפי שיטת המיסוי הטריטוריאלית הדיבידנד לא יהיה חייב במס בישראל.

יוצא שלפי תכנון זה על מכירת המניות בחברה ההונגרית (דהיינו על עליית ערך הקרקע), לא משולם מס כלל לא בהונגריה, לא בדנמרק ולא בישראל.

אשר לרווחים השוטפים, בהונגריה ישולם 18% מס על דמי השכירות, וינוכה מס במקור של 5% על דיבידנד לחברה דנית (על אחזקות של 25%). בדנמרק הדיבידנד לא יהיה חייב במס ובלבד שמדובר באחזקות של 25% למשך תקופה של לפחות שנה. נדגיש כי קיימות הוראות מיסוי מיוחדות בדין הדני החלות על אחזקות בחברות הכפופות למס בשיעור נמוך באופן משמעותי משיעור מס החברות הדני (שכיום עומד על 30%) וחשוב לכן להתעדכן לגבי כל השקעה אם היא עומדת בתנאים אלו.

כמובן שניתן להפחית את נטל המס בהונגריה באמצעות חברה מלטזית אשר תמשוך דמי ניהול מהונגריה באופן שיקטין את נטל המס ההונגרי על דמי השכירות (4.16% בלבד במלטה והכרה בהוצאה בהונגריה). כמו כן ניתן להקטין את נטל המס באמצעות שרשור הלוואות נושאות ריבית מישראל דרך דנמרק להונגריה. על תשלומי הריבית לא יוטל ניכוי מס במקור בהונגריה ובדנמרק (חשוב לשמור בדנמרק על יחס חוב להון של 4:1 בכדי שהוצאות הריבית תוכרנה), וכל עוד הריבית התקבלה לראשונה בחו"ל, לפי שיטת המס הטריטוריאלית של ישראל, היא לא תהיה כפופה למס בישראל.

החסרון העיקרי בשימוש בחברה דנית גלום בעובדה שהפטור מניכוי מס במקור בדנמרק חל רק על חלוקת דיבידנד לחברות תושבות מדינת אמנה, ולא חל על חלוקת דיבידנד ליחידים. במצב זה באם יחיד תושב ישראל מעוניין ליהנות מפרי השקעתו יידרש הוא למשוך את פרי עמלו מהחברה הישראלית, תוך שיהיה כפוך למס בישראל על משיכות אלו.

בכדי לפטור בעיה זו ניתן להחליף בתכנון המס האמור את החברה הישראלית בחברת אחזקות מלטזית. במצב דברים זה יישמר הפטור מניכוי מס במקור בדנמרק, המס האפקטיבי במלטה יהיה אפס, והיחיד יוכל לקבל דיבידנד לחשבון הבנק הפרטי שלו בחו"ל ללא חבות במס בישראל.

חלק ג - על לגיטימיות תכנוני המס ומספר דגשים עיקריים

על לגיטימיות תכנוני המס

לא נסיים מאמר זה ללא הוספת מספר מילים על לגיטימיות תכנוני המס הבינלאומיים של ישראלים בחו"ל.

אין ספק כי מאז הליברליזציה במטבע חוץ, הון רב מועבר לאפיקי השקעות בחו"ל, מבלי שלרשויות המס יהיו את הכלים המתאימים להתמודד עם תופעה זו. שיטת המיסוי הנהוגה בישראל מקורה עוד מתקופת המנדט הבריטי ומבוססת על עקרון המיסוי הטריטוריאלי לפיו, עם מספר חריגים, רק הכנסות שהופקו בישראל חייבים כאן במס.

במצב דברים האמור לא נותר לנו אלא לקרוא לכנסת לתקן את חוקי המס ולהרחיב את בסיס המס גם להשקעות של ישראלים בחו"ל, אולם עד אותו מועד, חלים הוראות חוק יסוד: משק המדינה הקובעות:

"מסים, מלוות חובה ותשלומי חובה אחרים לא יוטלו, ושיעוריהם לא ישונו, אלא בחוק או על פיו; הוא הדין לגבי אגרות."

מכאן שטוב יעשה כל נישום אם ינצל את דיני המס הנוכחיים באופן הטוב והיעיל ביותר מבחינתו.

ניצול הוראות החוק לשם הקטנת נטל המס בישראל, אינו דבר פסול, שהרי זכותו הבסיסית של כל נישום להקטין בצורה היעילה ביותר את המסים המוטלים עליו כל עוד הוא נוהג לפי החוק, וכל שכן כשמדובר בהכנסה שמקורה בחו"ל ולא בישראל.

דברים אלו לא רק שמקובלים ברחבי העולם, כי אם נאמרו מפורשות ע"י בתי המשפט העליון במספר מקרים. כך לדוגמה נשמענו למדים מדברי כבוד נשיא בית המשפט העליון השופט שמגר בפרשת חזון:

"זכותם - ואף חובתם - של מומחים בענייני מיסים לתכנן עיסקאות משפטיות כך שלא תהיינה עתירות מס. גבולות תכנון המס היא שאלה קלאסית ונצחית אשר נקבעת בהתאם לנסיבות הספציפיות של כל עניין ועניין.

הכלל הגדול הוא, לטעמי, כי פטור או הקלה שבדין אינם מאבדים כוחם ואינם מפסיקים תחולתם לגבי פלוני, בשל כך בלבד שהנוגע בדבר מבקש לחסות תחת כנפיהם, כדי לא לשלם מס. אדם רשאי לנצל לטובתו כל הוראה שבדין, הפוטרת ממס או מקילה בו, שהרי לשם כך היא נוצרה; והוא, כמובן, כל עוד אינו מנסה לעוות במעשיו את כוונת המחוקק או לעשות מעשה כלשהו שלא כדין כדי להיכנס לתחומי פטור או הקלה, שלא נועדו לו".

דברים דומים השמיע בית המשפט העליון בפרשת פרומדיקו ובפרשת בראונר:

"מבחינה משפטית אין פגם בכך, שאדם מתכנן ביצוע עסקה בדרך שתפחית את חבות המס או שלא תחייב אותו בתשלום מס."

כך גם נמצאנו למדים מפסיקת בתי המשפט בארה"ב בפרשת קומפאק שניתנה בדצמבר האחרון בו חזר בית המשפט הפדרלי לערעורים על ההלכה הידוע לפיה על האזרח לא מוטלת אפילו החובה הפטריוטית לשלם יותר מס. מכאן שאין כל פסול מוסרי או חוקי לפעול בדרך המצמצמת בצורה החוקית היעילה ביותר את נטל המס שחל על הנישום.

מספר הדגשים חשובים בכל תכנון מס בינלאומי ועל הצורך בגילוי נאות

לפני סיום חשוב לנו לתת מספר דגשים כללים נוספים שעל כל משקיע בחו"ל לשים לב אליהם.

כאמור, שיטת המיסוי בישראל מבוססת בעיקרה על המיסוי הטריטוריאלי, כאשר קיימים מספר חריגים לכלל זה. החריג העיקרי קובע שכל רווח הון שהפיק תושב ישראל בכל מקום בעולם חייב במס בישראל. לאור האמור מומלץ שהשקעות בחו"ל יבוצעו באמצעות תאגידים זרים ולא ישירות ע"י תושבי ישראל.

כמו כן, יש לשים לב לכך שהגדרת תושב ישראל בפקודת מס הכנסה הורחבה וכוללת גם חברות זרות שהשליטה והניהול שלהם היא מישראל. מכאן שמומלץ שלא לבצע פעולות שליטה וניהול מישראל, אלא עדיף למסור את הניהול למנהלים מקומיים או להשאירם בידי מנהלים מישראל ובלבד שכל עבודתם הקשורה לפרויקטים תתבצע מחו"ל.

כלי נוסף שעומד לרשויות המס בבואם להטיל מס על השקעות ישראלים בחו"ל מקורו בסעיף 86 לפקודת מס הכנסה המקנה לרשויות המס את הסמכות להתעלם מעסקאות מסוימות במידה ולדעתם הן מלאכותיות ושכל מטרתן להתחמק מתשלום מס.

נציבות מס הכנסה הוציאה חוזר מיוחד בנושא (מ"ה 3/01 "סיכול תכנוני מס המבוססים על אמנות למניעת כפל מס") בו היא מדגישה את עמדתה ששימוש באמנות מס רק בכדי לזכות בהטבות מס "ללא הגיון כלכלי מהותי במטרה לזכות בהטבות הנובעות מאמנת מס ייחשב אף הוא לניצול פסול של אמנות מס".

למרות האמור לעיל באם יהיו למשקיע סיבות כלכליות, לבר מיסוייות, חשובות לניהול עסקיו בחו"ל באמצעות תאגידים זרים (לדוגמה רצון המשקיע להסתיר את זהותו הישראלית שהינו טעם כלכלי ובטחוני מהותי), לדידנו די יהיה בכך כדי לשלול את טענת המלאכותיות. מעבר לכך קיימת בכלל השאלה האם רשאית הנציבות להפעיל את הוראות סעיף 86 על אמנות למניעת כפל מס. שהרי הדבר עומד בניגוד להוראות סעיף 196 לפקודת מס הכנסה אשר קובעות שהוראות אמנות למניעת כפל מס גוברות על הוראות פקודת מס הכנסה ובכללם סעיף 86. כמו כן הפעלת סעיף 86 על עסקאות בינלאומיות תוביל במקרים רבים לפגיעה בהתחייבויות הבינלאומיות של ישראל כלפי מדינות אחרות.

לאור האמור ולאור המחלוקות שתוארו לעיל מומלץ מאד לכל משקיע לפנות מראש בגילוי מלא לרשויות המס בישראל, ולהגיע עימם להסדר ביחס למיסוי ההשקעות. במצב דברים זה שני הצדדים ייהנו: המשקיע ייהנה מכך שיזכה לשקט ולביטחון שהכנסותיו מההשקעות ימוסו בשיעורי מס נמוכים. מנגד רשויות המס יהנו מהעובדה שבכל זאת לא כל המס בורח לחו"ל, ולכך שתהיה להם ידיעה מלאה על פעילות המשקיע בחו"ל מבלי שיהיה להם צורך להשקיע בכך ממשאביהם המצומצמים.

_________________

* אין להסתמך על האמור במאמר זה.

|